今年以来洗衣机出口呈现爆发式回升的大趋势。产业在线数据显示,2023年前三季中国洗衣机出口量为2827.7万台,同比增长34.9%;出口额为37.8亿美元,同比增长17.5%。增长幅度之大,在近十年的洗衣机出口市场中也实属罕见。

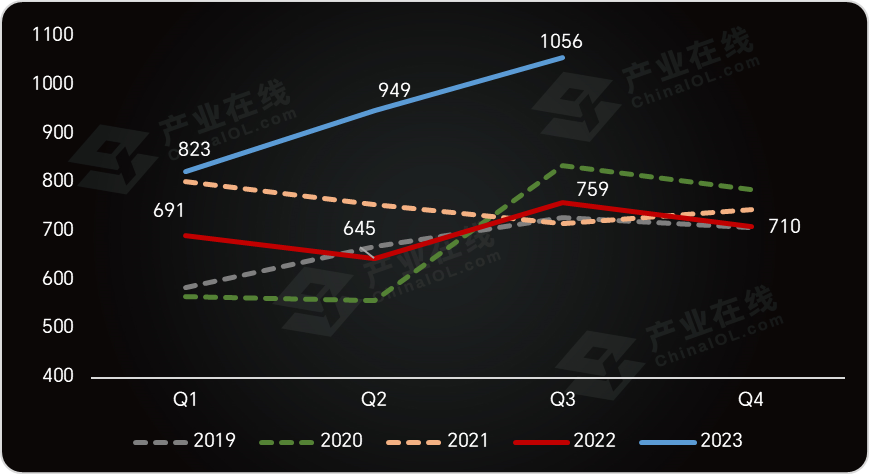

2019-2023年洗衣机分季度出口走势对比(万台)

从时间窗口来看,一、二、三季度的洗衣机出口同比增长分别为19.0%、47.1%和39.1%。在二季度已经出现较大增长的情况下,三季度依然保持了较快增速,这说明国外洗衣机库存并不存在压力,外部订单需求依然保持强势,国内完善的洗衣机产业链和今年较低的材料、运输等成本,吸引了国外厂商、零售代理商大量采购。

与此同时,洗衣机出口产品的结构和价格也都发生了很大变化。

产品结构优化,滚筒机占比持续上升

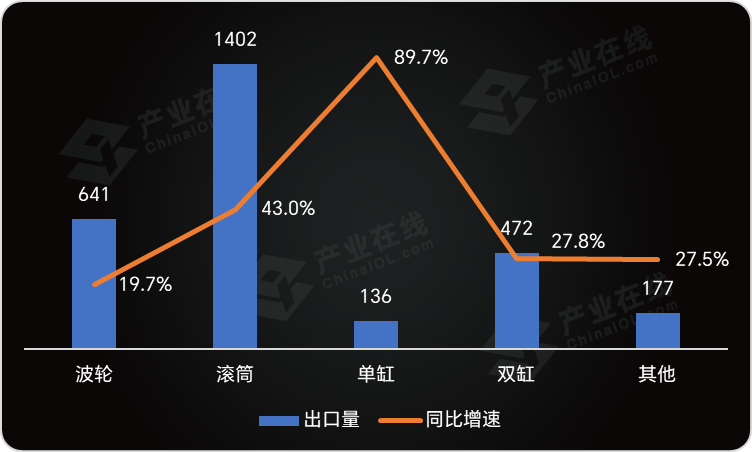

产品结构方面,受欧洲地区进口大增的影响,滚筒机出口占有率有较大回升,单缸机同比增速接近90%。产业在线数据显示,2023年前三季度,中国波轮机出口量为641万台,同比增长19.7%;滚筒机出口量为1402万台,同比增长43%;单缸机增速最大,出口136万台,同比增长89.7%;双缸机和其他机型同比增速都接近28%。

2023年前三季度洗衣机细分产品出口走势(万台)

波轮机增速最小,主要是由于该机型有72%都销往亚洲地区,而本区域的越南、泰国等都是波轮机生产国;滚筒机方面,有55%出口至欧洲,25%出口至亚洲,欧洲自身洗衣机产量收缩叠加中国洗衣机均价下行,使得出口欧洲的滚筒机同比大增60%;单缸机今年出口美国和墨西哥的量呈现爆发式增长,北美增速超过200%,非洲出口量也有接近90%的上升幅度;双缸机的主要出口地是北美洲,也实现了较大增长。

从市场份额来看,滚筒机的出口占比在近5年稳步提升。一方面,家电高端化、套系化已经是各主力厂商的核心关注点,中国的家电外销也逐渐从低端价格、低成本走向技术密集、产品领先,特别是在新冠疫情之后,许多厂商更加重视海外品牌的塑造和产品附加值。另一方面,外资企业陆续从中国向周边国家进行产业转移,也决定了通过差异化产品才能更好在外贸竞争中取得主动。

出口需求整体强劲,均价回落至2019年水平

从价格方面来看,人民币汇率下行使得中国洗衣机均价1-9月均有下滑,价格优势成为推动洗衣机出口大增的重要因素,具体看主要原因有三点:

第一,人民币兑美元汇率持续下降。中国洗衣机生产量在世界范围内稳居首位,有许多厂商、经销商从中国采购,这使得人民币汇率的走低对洗衣机出口有较大推动作用。

第二、国外生产成本上升,产量有所下降。欧洲、非洲制造业在2023年迟迟未能恢复,美洲情况稍好但也仅是与去年持平,催生了较大的进口需求,恰好中国产品价格回落,推动了中国洗衣机在对应区域的外销。

第三,航运价格回落至正常水平。2022年集装箱运价居高不下,前三季度集装箱价格指数都在3000左右,今年大幅回落至1000以下,使洗衣机出口运输成本大幅下降。

欧美大幅上升,一带一路各国增长迅速

出口区域方面,2023年前三季度,中国对各大洲的洗衣机出口量多数都有明显提升,其中欧洲、美洲、非洲出口量回升巨大。航运价格回落、欧洲地区制造业恢复缓慢,使得这些区域对中国洗衣机进口量大幅增长。

不同区域的洗衣机出口产品价格结构也呈现出不同的特点。

欧洲、北美洲、南美洲和非洲是此轮洗衣机出口大增的重点洲别。欧洲出口产品依然几乎全部为滚筒洗衣机,整体均价从170美金下滑至141美金;北美洲波轮增长40%,滚筒增长70%,双缸出口量翻番,单缸出口量翻两番;南美洲波轮和滚筒仍是出口主力,波轮机大幅增长89%,拉动整体出口量大增;非洲波轮、滚筒、双缸三者出口量类似,波轮机出口实现翻番,其他两个机型也有30%以上的增长。

对比各州别的出口均价,仅北美地区下滑幅度较小,出口其他洲别的洗衣机均价下滑幅度都相对较大。一方面,人民币贬值与原材料价格回落使得均价整体下行。另一方面,全球经济恢复相对缓慢,部分地区居民消费整体降级显著,也使得出口对应地区的产品多为基础款,拉低了平均价格。

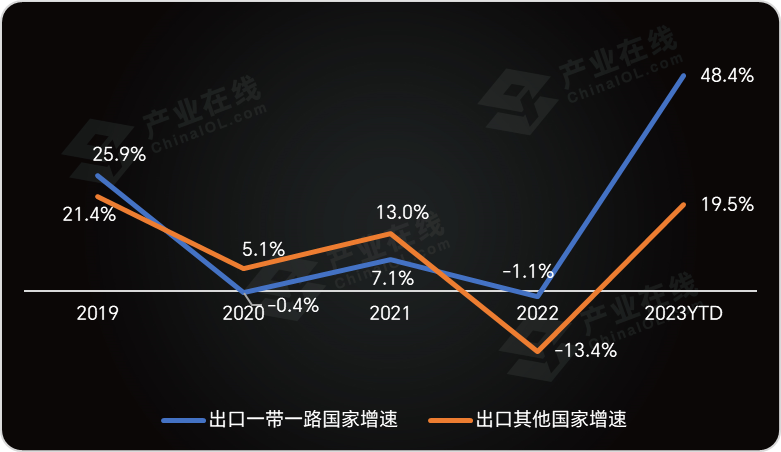

值得一提的是,2023年正值一带一路倡议提出十周年,一带一路相关国家的洗衣机出口在今年有明显大幅增长,同比增速为48.4%,远超其他国家,特别是西亚、东欧、北非、拉美地区,洗衣机出口增幅都超过50%。今年的一带一路峰会已经成功举行,未来一带一路的出口值得我们持续关注。

近5年洗衣机出口一带一路国家与其他国家对比(按出口量)

注:本文数据来源为产业在线洗衣机外销系列报告,联系作者了解更多信息

IOL观察

IOL观察

数据

数据 报告

报告

冷暖智造

冷暖智造

EN

EN