2022年,作为锂电池主要下游的新能源汽车产销同比增长超90%,向上拉动锂电产业链企业2022年预盈利大幅增长。与此同时,产业链利润呈现出向上游集中的趋势,行业持续健康发展面临着新的挑战。

中国新能源车产销量再迎爆发式增长

2022年,全球碳排放政策逐渐趋严,新能源车作为减碳重点产业得以高速发展。国内,随着“碳达峰”、“碳中和”相关政策逐渐落地;国外,欧美发达国家在新能源汽车领域也是动作不断,如欧盟要求2035年起禁止销售传统燃油汽车,美国总统签署《2022年通胀削减法案》,进一步推动本土电动汽车发展。在政策和市场双重驱动下,全球新能源市场规模迅速扩大至约1000万辆,而中国就占据了近7成市场。

2023年1月12日,中汽协表示,在政策和市场的双重作用下,2022年新能源汽车共生产705.8万辆、销售688.7万辆,同比分别增96.9%和93.4%,延续了爆发式增长态势,新能源汽车年内市场占有率达到25.6%,且产销已连续8年位居全球第一。

锂电产业链利润大增

2023年1月,多家锂产业链企业披露2022年业绩预告,天齐锂业、多氟多、天赐材料、宁德时代、比亚迪等产业链各领域企业业绩均呈现爆发式增长。而前述企业在说明2022年预盈利大幅增长的原因时,均不约而同地提及新能源相关产品销量增加、价格上涨两个方面。可见,终端需求增长为锂电市场发展带来了强劲动力,从锂矿到电池量价齐升,整个锂产业链似乎都表现出了一副欣欣向荣的气象。

但企业预盈数据似乎还透露出了一个现象,即锂产业链利润正在迅速向上游集中。目前已公布的企业中,在高企锂价的驱动下,拥有锂矿的上游企业净利润同比增长大多在2倍以上,高者可达6-10倍;反观产业链中下游企业,虽然也都实现了净利润的较大增长,但多在2倍以内,哪怕是坐拥2022年新能源车全球销量第一宝座的比亚迪,其增长和上游企业相比也略有不足。

部分锂产业链企业2022年净利润预增情况

企业成本压力显著

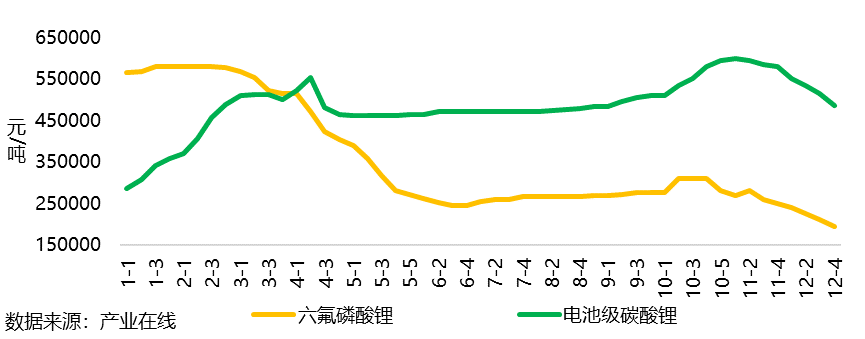

回顾全年,锂电产业链上下游的盈利情况和产品价格变动其实并不匹配。产业在线数据显示,锂原料供应缺口在2022年初和年底两度扩大,并直接导致上游原料电池级碳酸锂从开年的28万元/吨一路涨至四季度的超过60万元/吨。但与此相对,2022年内,作为锂离子电池主要电解质的六氟磷酸锂价格一路走低,在年底已经逼近成本线,利润空间几乎被压缩殆尽;再往下的终端车企如长城欧拉甚至直言卖一辆亏一万,不得不涨价或暂停接单以应对成本压力。

诚然,在新能源汽车推广阶段,车企会为了市场空间牺牲一部分利益,但这同样反映出了高涨的锂原料价格已经脱离了市场机制的控制,是在“国补”、车企急于推广产品和炒作等因素共同作用之下的独特产物。而锂矿涨价最终会转嫁到终端消费者身上,并在一定程度上抑制终端需求的释放,对产业链的稳定性造成进一步冲击。

2022年中国电池级碳酸锂、六氟磷酸锂周度市场价格走势

展望2023,市场将逐步回归理性

2023年,国内外疫情管控逐渐放宽,全球锂矿产能进一步释放,进口货源到港顺畅,场内原料供应增速有望超过需求增速,全球锂原料供需紧平衡状态或将得以缓解。并且“国补”退坡将会迫使锂电相关企业加强对成本的控制,供需博弈之下,锂矿石、碳酸锂等上游原料价格或呈下行走势。

终端需求方面,“国补”取消将一部分2023年新能源车需求透支在了2022年底,且从市场实际表现上看,2022年底并未出现行业预期的销量翘尾现象,叠加大部分车企涨价,业内普遍认为2023年新能源汽车增长势头或将放缓。随着新能源产业的进一步发展,储能电池带来的需求增量或将逐步超越动力电池,成为锂电产品的主要应用领域,整个锂电产业仍具备广阔的市场空间。

相关报告推荐:2022年中国含氟锂盐行业现状及预测研究报告【碳酸锂/六氟磷酸锂/双氟磺酰亚胺锂等】

欢迎联系我们,获取报告及更多专业信息 ↓↓

IOL观察

IOL观察

数据

数据 报告

报告

冷暖智造

冷暖智造

EN

EN